2020年12月に「令和3年税制改革対網」にはこんな文言が盛り込まれました。「相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時生産課税制度と暦年贈与制度のあり方を見直すなど、格差固定の防止に留意しつつ、資産移転の時期の選択に中立的な税制構築に向けて、本格的な検討を進める」とあります。

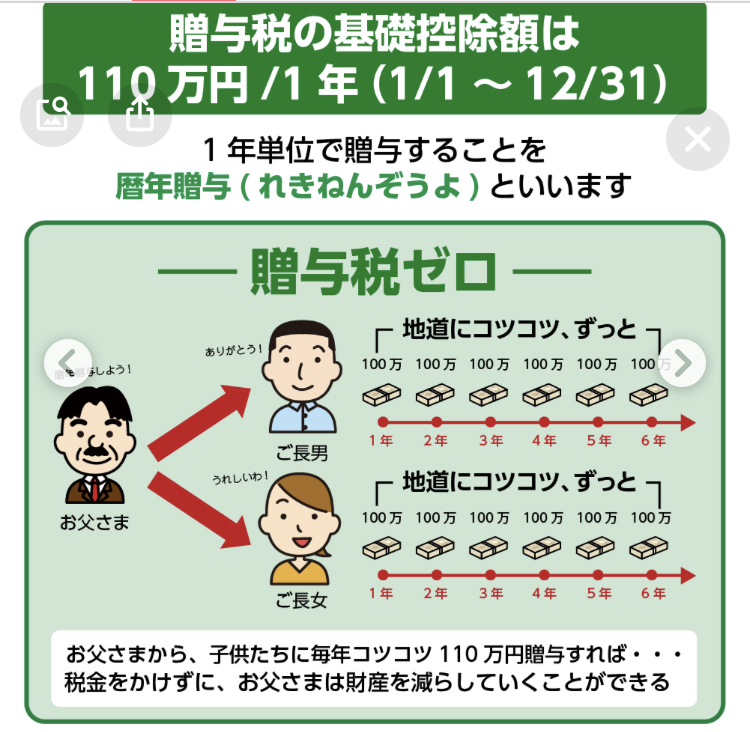

贈与税に比べて相続税は控除があり減税されます。国税庁によると暦年贈与44万人、相続時精算課税が4万人2020年利用されているようですが暦年贈与については実態はもっと多いと思います。

現在の暦年贈与は亡くなる前3年以内の贈与は相続財産に加算されますが、この持ち戻し期間を10年程度に伸ばすことが検討されているようです。いきなりではなく5年、7年と段階的に伸ばすことも考えられます。海外ではドイツ10年、フランス15年となっています。

最短で本年12月の税制改正大綱で明記されると来年一月の通常国会で法改正し4月1日以降に施行されます。改正法は遡って適用されないので年内に一回、来年3月までに一回行えば一人当たり220万*人数分節税が可能です。

生保の営業をしていると節税に関する提案は国税とのいたちごっこです。法人への節税保険は戦いが15年程続きましたが現在はピリオドとなりました。一番厳しかったのは傷害保険の全損不可の訴求適用だと思います。逓増保険、介護保険、医療終身保険は以降ということで見逃してくれました。

それからは個人の相続案件に節税提案が主流となりましたが今回変更があると生保営業は厳しい時代へと突入しますね。こうなるとソニー、プルなどのコンサルタントは厳しいですね。補償を買うだけであればネットで買う時代なので損保のように保険料の高い安いが判断基準になっていくでしょう。さまざまな勉強をしてFPを取得した高付加価値営業の出番がなくなってしまいます。

私も17年間の生保営業で法人の節税から個人の相続へと軸足を移し提案をさせていただきました。相続対策というとみなさん節税対策と思われますが、分割対策、納税対策の三つを考えなければいけません。納税対策には生命保険はぴったりです。最大50%OFFで納税資金が確保できるのは生命保険だけです。分割対策で思い入れがあるのは相続時精算課税制度を利用した分割対策です。兄弟間の争いが現在もありなくなった後の名義変更が心配でしたが、回避するために生前にご両親と住まわれている家と土地を子供の名義にして相続時精算課税制度を適用申請しました。これによりなくなった後、兄弟にサインと印鑑証明を貰わずにすみ現在も安心して住み続けておられます。遺留分は生命保険で準備させていただきました。